初心者向け!貸借対照表の簡単な見方を学ぶ

決算書を読む手始めに基本的な形を押さえておこう決算書と呼ばれる書類のひとつに「貸借対照表」があります。

この貸借対照表は会社の業績を表す書類のひとつです。

決算書は「会社の通信簿」と呼ばれることがあるように、1年間の会社の事業活動の成果を見ることができます。

もちろん貸借対照表を見れば、会社の事業活動の成果を知ることができます。

ここでは「貸借対照表ってどんな表なの?」という経理初心者向けに、貸借対照表がどのような形で構成されているのか、そのアウトラインを紹介します。

目次

貸借対照表とは何か

会社が1年の事業活動を終えると、決算を行い、その事業活動をまとめた書類をいくつか作ります。

そのなかのひとつが「貸借対照表」です。

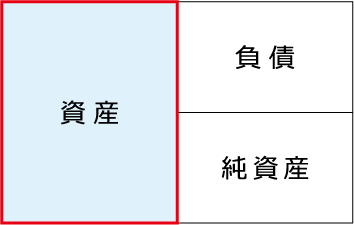

貸借対照表は、以下のように会社の資産内容を示した表※のことです。

※内容は簡略化しています。

貸借対照表はある一定時点の財政状態を表す表だといわれます。

ここでいう「一定時点」とは通常、決算日のことを指します。

つまり決算日時点で、売掛金がいくらあるのか、借入金はいくらあるのかなど、その会社の財政状態を一覧するのが貸借対照表です。

したがって貸借対照表を見れば、1年間の事業活動の成果として、決算日時点で財政状態がどうなっているのかがわかるということになります。

ちなみに貸借対照表は会社法および金融商品取引法において作成するよう定められています。

| 会社法で定める計算書類※ | 金融商品取引法で定める財務諸表※ |

|---|---|

| ・貸借対照表 ・損益計算書 ・株主資本等変動計算書 ・個別注記表 | ・貸借対照表 ・損益計算書 ・株主資本等変動計算書 ・キャッシュフロー計算書 ・附属明細書 |

会社法は企業規模の大小や上場しているかどうかにかかわらず、企業に適用されます。

したがって、どの企業も貸借対照表を作成することになります。

貸借対照表は3つのブロックに分けられる

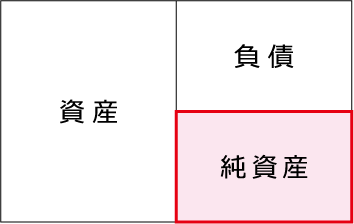

上の表の通り、貸借対照表の左側には「資産」というブロックが置かれます。

そして右側では上段に「負債」、下段に「純資産」というふたつのブロックが置かれます。

貸借対照表左側の「資産」合計額と、貸借対照表右側の「負債」「純資産」合計額は等しくなります。

このように、左右のブロックで金額のバランスが取れるのが貸借対照表の特徴です。

英語だと、そのものズバリBalance Sheetです。

日本でも「バランスシート」あるいは頭文字をとって「B/S」と呼ばれることがあります。

では、貸借対照表の全体像から各ブロックの意味合いを見てみましょう。

簡単にいうと貸借対照表の右側は、会社が得る資金の調達源泉を表します。

つまり、銀行からの借入金(負債)や株式を発行して得た資本金(純資産)という形で資金を調達していることがわかるのです。

他方、貸借対照表の左側は、会社が得た資金の運用形態を表します。

調達した資金を運用して、商品(資産)を仕入れたり、機械装置(資産)を購入したりします。

その運用状況が、貸借対照表に表されているというわけです。

また「負債」は他者から資金を調達しているので「他人資本」といわれます。

それに対して「純資産」は会社が自分で集めた資金なので「自己資本」といいます。

貸借対照表の3つのブロックの内容

それでは、ここから貸借対照表を構成する「資産」「負債」「純資産」とはどういうものなのか、その概要をざっと見ていきましょう。

資産の部

貸借対照表の左側、「資産」の部は大きく3つに分けられます。

- 流動資産

- 固定資産

- 繰延資産

流動資産は短期間※で現金化できる資産で、売掛金や受取手形が該当します。

もちろん現預金も流動資産です。

※厳密には基準があります。

・「仕入→販売→回収」というサイクルに含まれる

・または1年以内に現金化できる

一方、固定資産は簡単に現金化できない資産です。

売却できないわけではありませんが、資金が必要になったからといってすぐに現金化できない資産が含まれます。

たとえば土地や建物です。

たしかに建物は、売りたくなったからといって、その日に売却してその日に代金を回収できるわけではありません。

また、商標権や特許権のような権利も固定資産に含まれます。

その他、長期保有している国債・社債なども固定資産です。

最後が繰延資産です。

流動資産・固定資産に比べて少々難しいのですが、すでに支払いが済んでいる、あるいは支払い義務が確定してるものの、将来にわたって効果が得られる費用のことです。

支払いが済んでいても、数年にわたって会社の収益に貢献することから(費用ではあるけれども)数年間、償却するまで資産として計上されます。

具体的には、以下のような費用が繰延資産です。

・創立費

・開業費

・開発費

繰延資産は数年間で費用化されてしまうので、貸借対照表に載っていないことも多々あります。

そのため貸借対照表には、流動資産と固定資産だけが記載されているということは珍しくありません。

負債の部

貸借対照表の右上に置かれるのが「負債」です。

負債も資産と同じように流動負債と固定負債に分けられます。

- 流動負債

- 固定負債

「流動」「固定」の分け方は流動資産・固定資産の場合と同じです。

流動負債は短期間のうちに支払いが生じるものを指します。

たとえば買掛金や支払手形のことです。これらは原則、せいぜい数か月で支払いが済まされることでしょう。

ほかにも、従業員から預かった社会保険料などの預り金は、支払いが済むまでは負債に入ります。

一方、固定負債は社債や借入金のように数年かけて返済していくような負債のことです。

なお厳密には、1年以内に返済すべきものを「短期借入金」として流動負債に、返済が1年を超えるものを「長期借入金」として固定負債に区分することになります。

純資産の部

貸借対照表の右側、「負債」の下に置かれているのが「純資産」です。

資産から負債を引いた差額分が純資産に当たります。

この純資産は大きく次の3つに分類することができます。

- 株主資本

- 評価・換算差額等

- 新株予約権

株主資本には、株主からの出資である「資本金」が記載されます。

また、事業活動によって得られた利益のうち、会社内部に積み立ててあるお金を利益剰余金といい、これも株主資本に含まれます。

そのほか、長期保有を目的としている有価証券(親会社、子会社の株式等)や土地を時価評価したときの差額金が、評価・換算差額等として計上されます。

有価証券や土地は長い間保有していると、取得したときと比べて現在の評価額が大きく変わっていることがあります。

その分の含み益(あるいは含み損)が出ている分を純資産で反映させるわけです。

新株予約権とは、その株式会社の株式を交付を受ける権利のことです。

従業員向けに発行するストックオプションや、投資家をはじめ第三者向けに発行するものなどありますが、いずれにしても、この権利を持っている人は決められた金額で株式を取得することができます。

新株予約権も貸借対照表に記載されていないケースがあります。

貸借対照表は左右に並べる?それとも上下に並べる?

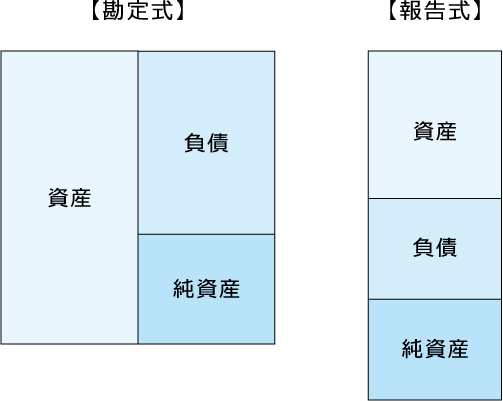

ここまで「資産」を右に、「負債」「純資産」を左に配置したものとして、貸借対照表を説明してきました。

ですが、「資産」「負債」「純資産」を上下に並べることもあります。

上図のとおり、左右に並べるのを「勘定式」、上下に並べるのと「報告式」といいます。

それぞれ並べる順番も原則、図の通りです。

●勘定式

・左に資産、右上に負債、右下に純資産を配置する

●報告式

・上から資産、負債、純資産の順に並べる

一般的によく知られている形は勘定式でしょうか。

勘定式は単年度の貸借対照表を見るのに適しており、複数年の貸借対照表を見比べる場合には報告式が適しているといわれます。

勘定式の貸借対照表を見れば、「今期は負債の割合が大きいな」とか「今期は流動資産が流動負債を上回っているな」ということが判別しやすくなります。

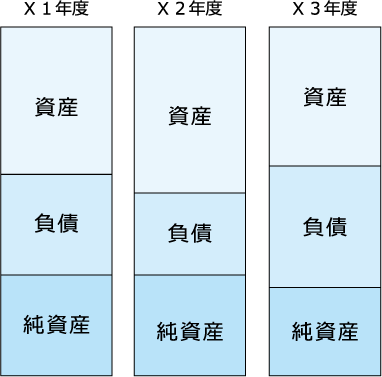

一方、報告式の貸借対照表の場合は複数期間で並べて比較したいときに使われます。

このように報告式だと、複数年の貸借対照表を並べたときに対比しやすくなります。

そのため「X1年度に比べてX2年度は資産が増加した」「X3年度はせっかく増やした資産を減らして負債割合が大きくなった」ということが目で追いやすくなります。

このように、どんなことを分析したいのかによって、貸借対照表の形を変えることもあります。

おわりに

貸借対照表は損益計算書と並んで、会社の経営状況を数字で表現する大事な資料です。

貸借対照表記載項目を細かく見るなら、簿記会計の知識が必要でしょう※。

※たとえば「前払費用なのに、なぜ資産扱いなの?」など

ですが、大枠をつかめるだけでも見えてくるものが変わってきます。

たとえば会社の安全性を測る指標に「流動比率」というものがあります。

流動比率(%)=流動資産÷流動負債×100

流動比率は短期で現金化できる資産と、短期で現金化しなければならない負債とのバランスを見る指標です。

流動比率が100%を上回っているということは、流動資産>流動負債ということがわかります。

支払いにあてられる資金が支払額より多いわけですから、その会社は安全そうに見えますよね。

逆に100%を下回っていると、資金繰りに問題がありそうに思えてきます。

貸借対照表の構成がわかるようになると、こういった分析もできるようになります。

少しずつでも、貸借対照表の読み方がわかるようになると会計力も高まりますね。